FOMC کے فیصلے سے مارکیٹس پر کیا اثرات مراتب ہوں گے.؟

آج امریکی مانیٹری پالیسی کے اعلان سے Rate Hike Program کا مستقبل بھی متعیین ہو جائے گا .

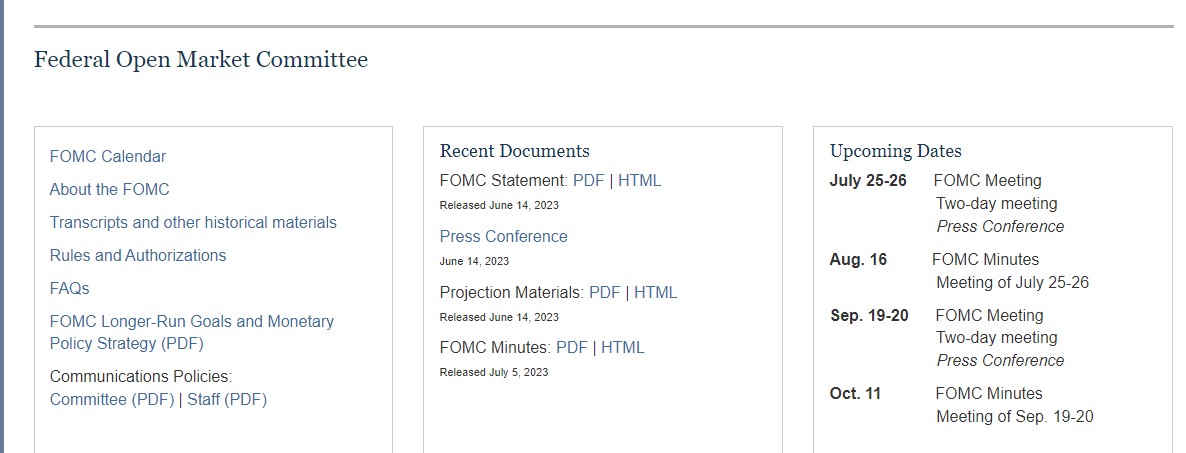

امریکی مانیٹری پالیسی کا اعلان FOMC کی جاری میٹنگ کے اختتام پر آج کیا جائے گا جس کے آدھے گھنٹے کے بعد چیئرمین فیڈ جیروم پاول پریس کانفرنس میں پالیسی ساز اراکین کمیٹی اجلاس کی تفصیلات اور مستقبل کے لائحہ عمل واضح کریں گے. شرح سود (Interest rate) کا تعین دو روز سے جاری اجلاس کےبعد عالمی معیاری وقت کے مطابق 18.00 بجے (پاکستان میں رات 23.00 بجے) پبلش کیا جائے گا۔

امریکی مانیٹری پالیسی کے بارے میں توقعات

حالیہ دنوں میں Rate Hike Program کے جاری رہنے یا بند ہونے کے بارے میں متضاد بیانات سے مارکیٹ موڈ محتاط نظر آ رہا ہے۔ سرمایہ کاروں کی نگاہیں FOMC کے فیصلے سے زیادہ چیئرمین فیڈ کی پریس کانفرنس پر مرکوز ہیں۔ کیونکہ یوکرائن پر روسی حملے کے بعد شروع ہونیوالے Rate Hike Program کے اختتام کا فیصلہ تو ہو چکا ہے . اب سوال صرف یہ باقی ہے کہ سپتمبر میں 25 بنیادی پوائنٹس کا اضافہ کیا جائے گا یا کہ نہیں .

ملٹی نیشنل بینک اور معاشی تحقیقاتی ادارے citi نےپیشگوئی کی ہے کہ شرح سود میں مزید اضافے کی بجائے ٹرمنل ریٹس کو موجودہ سطح پر طویل عرصے تک معطل کر دیا جائے گا .

کچھ معاشی کی رائے یہ ہے کہ امریکہ میں افراط زر کی شرح ابھی تک اپنے ایداف سے خاصی اوپر ہے۔ ۔ جس میں کمی کا تسلسل جاری رکھنے کیلئے پر گذشتہ بارہ بار کی طرح ٹرمینل ریٹس میں اضافے کا سلسلہ اگر بند کر دیا گیا تو Headline Inflation دوبارہ بے قابو ہو سکتی ہے۔

جیروم پاول رواں ماہ تقریر کے دوران افراط زر کنٹرول کرنے کے لئے آخری بار 25 بنیادی پوائنٹس کے اضافے کا اشارہ دے چکے ہیں۔ لیکن لگ بھگ 15 ماہ کے عرصے سے جاری سخت مانیٹری پالیسی کے باعث Growth Rate میں کمی اور لیبر مارکیٹ میں غیر معمولی اتار چڑھاؤ دیکھا جا رہا ہے۔ جو کہ متعلقہ حکام کیلئے ایک بڑا سر درد بنا ہوا ہے۔

دریں اثناء G-20 ممالک میں سے زیادہ تر شرح سود میں اضافے کا سلسلہ ختم کر چکے ہیں جن میں یورپی سینٹرل بینک بھی شامل ہے . جس کے بعد سے تمام مارکیٹس میں سرمایہ کار سائیڈ لائن ہو کر رواں ہفتے کے اعلانات کا انتظار کر رہے ہیں۔ ان کی سمت بھی اسی پروگرام کے ساتھ منسلک ہے۔

FOMC فیصلے کی اہمیت

امریکی مانیٹری پالیسی کے اثرات نہ صرف امریکہ بلکہ عالمی سطح پر تما۔ معاشی سرگرمیوں کو متاثر کرتے ہیں۔ جس کی بنیادی وجہ عالمی مالیاتی نظام میں امریکی ڈالر (USD) کی حکمرانی ہے۔ دنیا بھر کی کرنسیز، کماڈٹیز ، ڈیجیٹل اثاثوں اور اسٹاکس کی قدر کا تعین امریکی ڈالر کے ساتھ تقابلے سے کیا جاتا ہے.

یعنی عالمی نظام زر میں امریکی ڈالر بنیادی اکائی کی حثیت رکھتا ہے۔ شرح سود میں اضافے سے دیگر ممالک کیلئے Exchange Cut rates میں بھی اضافہ ہو جاتا ہے اور ڈالر کے مد مقابل دیگر کرنسیز دباؤ کی شکار ہو جاتی ہیں۔

اس صورتحال میں ایک ہی حل رہ جاتا ہے کہ باقی ممالک بھی شرح سود میں اضافہ کریں یا پھر اپنی کرنسیز کی قدر میں گراوٹ کے لئے تیار ہو جائیں۔ جیسا کہ اوپر بیان ہو چکا ہے کہ یوکرائن بحران کے بعد افراط زر کی انتہائی بلند شرح کنٹرول کرنے کے لئے فیڈرل ریزرو نے بارہ مرتبہ شرح سود میں اضافہ کیا جبکہ یورپی سینٹرل بینک (ECB) 11 بار ایسا کر چکا ہے۔

اس عرصے کے دوران آسٹریلوی مرکزی بینک (RBA) 10مرتبہ اپنی مانیٹری پالیسی کو تبدیل کر چکا ہے۔ تاہم نیوزی لینڈ نے 8 اور سوئس نیشنل بینک نے پانچ بار ٹرمینل ریٹس میں اضافہ کیا۔ یاد ریے کہ دیگر مرکزی بینکوں کے برعکس SNB اہنی مانیٹری پالیسی کا جائزہ کوارٹرلی یعنی تین ماہ کے بعد لیتا ہے۔ اور سوئٹزر لینڈ کا نظام زر دنیا میں سب سے زیادہ مستحکم سمجھا جاتا ہے .

بینک آف جاپان کا طرز عمل

دنیا کی تیسری بڑی معیشت جاپان نے اس تمام عرصے میں نرم مانیٹری پالیسی اختیار کئے رکھی۔ جاپانی کرنسی ین (JPY) گراوٹ کی بھی شکار ہوئی اور بینک آف جاپان کے سابق سربراہ ہارو ہیکو کروڈا ہدف تنقید بھی بنے رہے۔ تاہم انہوں نے موثر مانیٹری ٹولز کے ذریعے صورتحال کو کنٹرول کر لیا۔ تاہم انکے جانشین کازو اوئیڈا ایسا نہیں کر پائے

ان کے اقدامات کا تسلسل موجودہ گورنر کازو اوئیڈا بھی جاری رکھنے کے عزم کا کئی بار اعادہ کر چکے ہیں. تاہم ایسا صرف بیانات کی حد تک ہوا ہے . عملی طور پر نئے گورنر ایک مرتبہ بھی یں کی قدر کنٹرول کرنے کی کوشش کرتے ہوے نظر نہیں آئے ۔ جاپانی مرکزی بینک کے سابق سربراہ نے ترکی کے Monetary Model کو اپنائے رکھا۔ جس میں ترکش لیرا کی گراوٹ ایک خاص لیول پر کنٹرول کرنے کی کوشش کی گئی۔ تاہم حتمی نتائج نے اسے غلط ثابت کیا۔

کیا امریکی ڈالر اپنی طلب کھو رہا ہے.

رواں ماہ ریلیز کی جانیوالی امریکی رپورٹس توقعات سے مثبت رہیں۔ تاہم افراط زر کی شرح اسوقت بھی 4 فیصد کے قریب ہے ۔ جسے کنٹرول کرنے کیلئے کیش ریٹ ریزنگ سائیکل آخری بار کیلئے استمعال کیا جا سکتا ہے۔ حالیہ عرصے کے دوران ڈالر انڈیکس (DXY) میں کمی کی ایک بڑی وجہ نظام زر کی مشکلات ہیں اور Geo Political Tensions کی وجہ سے چین کی طرف سے امریکی ڈالر کی جگہ اپنی کرنسی یوان کے علاوہ آسٹریلیئن اور نیوزی لینڈ ڈالر کا عالمی ٹریڈ میں تصفیئے کیلئے استعمال کرنا ہے۔

اس کے علاوہ بیجنگ برکس ممالک کی مشترکہ کرنسی بھی لانچ کرنے کے منصوبے پر کام کر رہا ہے۔ جس کے لئے گولڈ اور دیگر قمتی دھاتوں کی خریداری بھی عمل میں لائی جا رہی یے۔ ان عوامل سے ڈالر کی طلب میں نمایاں کمی واقع ہوئی ہے۔ خاص طور پر ایشیائی اور افریقی مارکیٹس میںد یوان اور دیگر کرنسیز کی مقبولیت میں اضافہ نوٹ کیا جا رہا ہے۔ جو کہ آنیوالے عرصے میں امریکی ڈالر کے لئے بڑا سیٹ بیک ثابت ہو سکتا ہے۔

امریکہ اور چین کے درمیان رابطوں کا آغاز

حالیہ دنوں میں اگرچہ بیجنگ اور واشنگٹن کے درمیان ایک عشرے سے جمی ہوئی برف کسی حد تک پگھلی ہے لیکن محض ابتدائی اقدامات ہیں۔ رسد کے توازن سے لے کر معاشی سست روی پر قابو پانے اور تائیوان پر امریکی موقف میں تبدیلی سے Smart Chips کی چین کو برآمدات پر عائد ہونیوالی پابندیوں سمیت ایسے ان گنت معاملات ہیں جنہیں ٹیبل پر ڈسکس ہونا ہے۔

اس مرحلے پر ہم یہ کہہ سکتے ہیں کہ ابھی صرف دونوں فریقین کے درمیان اعتماد بحال کرنے کی طرف ابتدائی اقدامات اٹھائے گئے ہیں جو بظاہر خوشگوار ابتداء ہے۔

مارکیٹ کا ردعمل کیا ہو سکتا ہے

اگر آج فیڈرل ریزرو نے توقعات کے مطابق Policy Tightening Cycle معطل کرنے کی بجائے 25 بنیادی پوائنٹس شرح سود میں اضافے کا فیصلہ کیا تو موجودہ صورتحال اپنی سمت تبدیل کر سکتی ہے۔ یعنی ڈالر انڈیکس (DXY) اور امریکی محکمہ خزانہ کے بانڈز (Treasury Bonds) کی قدر میں اضافہ ہو سکتا ہے، جس کے بعد اسٹاکس، کرپٹو کرنسیز اور کماڈٹیز بالخصوص گولڈ کی طلب (Demand) میں گراوٹ کا خدشہ ہے۔

لیکن اس معاملے میں خیال رہے کہ جیروم پاول کی پریس کانفرنس انتہائی اہم ہو گی . کیونکہ اگر انکا بیان معاشی رپورٹس کے جائزے کی بجائے فوری طور پر مانیٹری سائیکل بنک کرنے کا ہوا تو امریکی ڈالر اسی طرح کوئی سپورٹ حاصل نہیں کر پائے گا . جیسا کہ ECB مانیٹری پالیسی میں 25 بنیادی پوائنٹس بڑھائے جانے کے باوجود کرسٹن لگارڈ کے کمنٹس سے گزشتہ ہفتے یورو گراوٹ کا شکار ہوا.

اگرچہ امکانات کم ہیں لیکن جارحانہ فیصلے سے یورو (EUR)، برطانوی پاؤنڈ (GBP) , جاپانی ین (JPY) اور سوئس فرانک (CHF) میں گراوٹ آ سکتی ہے نرم مانیٹری پالیسی یا Rate Hike Program بند کرنے سے ڈالر مزید دفاعی انداز اختیار کر جائے گا۔ اعلان کے بعد سربراہ فیڈرل ریزرو کی پریس کانفرنس مستقبل کے روڈمیپ اور مارکیٹ کے موڈ کا تعین کرے گی۔

عالمی اقتصادی منظر نامہ

عالمی مارکیٹس میں سرمایہ کاروں کی اکثریت آج اس اہم کے انتظار میں محتاط انداز اور محدود رینج میں ٹریڈ جاری رکھے ہوئے ہے۔ اور ٹریڈنگ والیوم بہت کم ہے۔ گذشتہ روز سے عالمی اسٹاکس میں بھی ملا جلا رجحان دیکھا جا رہا ہے .۔ بالخصوص ہائی ٹیک کمپنیوں کی اسٹاک ویلیو میں سرمایہ کاروں کی عدم دلچسپی دیکھی گئی ہے. یاد رہے کہ عالمی معیشت اور بین الاقوامی اداروں سے منسلک ماہرین آج کے فیصلے پر نظر رکھے ہوے ہیں . جس کے بعد اقتصادی منظرنامہ واضح ہو جائے گا.

ایشیائی اور آسٹریلوی مارکیٹس میں بھی ٹریڈنگ والیوم خاصا کم دکھائی دے رہا ہے۔ اسکے علاوہ چین امریکہ تعلقات اورب روس پر نئی پابندیاں بھی ایسے محرکات ہیں جو ٹریڈنگ فلور پر فروخت کا ٹرینڈ قائم کرنے کے ذمہ دار ہیں۔ آج FOMC کا فیصلہ آنے کے بعد اسی ہفتے یورپی بینک کا پریس ریلیز انتہائی اہمیت کا حامل ہو گا۔

دستبرداری

انتباہ۔۔۔۔ اردو مارکیٹس کی ویب سائٹ پر دستیاب آراء اور مشورے، چاہے وہ آرٹیکل ہوں یا پھر تجزیئے ، انفرادی مصنفین کے ہیں اور ضروری نہیں کہ وہ Urdu Markets کی نمائندگی کریں۔